Ngân hàng, tài chính: nguyên nhân khủng hoảng

Ngân hàng, tài chính: nguyên nhân khủng hoảng

Vũ Quang Việt

Sự mất quân bình cung cầu trong nền kinh tế là chuyện thường xuyên không thể tránh khỏi, nhất là đối với thị trường năng động. Có thể là mất mùa làm giá thực phẩm nhảy vọt. Có thể là giá dầu lửa lên cao vì các nước sản xuất dầu hợp đồng kiểm soát sản lượng để tăng giá tới 73% như năm 1973. Có thể là sự xuất hiện của cái gọi là “nền kinh tế mới” có khả năng đưa năng xuất lao động tăng vượt bực với các công cụ thông tin như được tuyên truyền những năm đầu thập kỷ 1990. Có thể là chính sách với lãi suất thấp và công cụ tài chính mới nhằm thúc đẩy mỗi gia đình sở hữu một căn nhà như ở Mỹ những năm 2000. Sự mất quân bình giữa cung và cầu có tác dụng tạo ra động lực làm tăng sản xuất đáp ứng yêu cầu đầu tư và tiêu dùng. Về cơ bản, trong nền kinh tế thị trường vì động lực cạnh tranh, luôn luôn có những thay đổi hay cách mạng về kỹ thuật làm tăng năng suất lao động, tạo ra các làn sóng khởi nghiệp (entreprenuership) nối tiếp nhau làm tăng năng suất lao động; với tinh thần sáng tạo nó luôn luôn ở trong quá trình đạp đổ cái cũ để xây dựng cái mới (creative destruction), tạo ra chu kỳ kinh tế.

Nhưng lý do để sự mất quân bình cung cầu này thành khủng hoảng mới là vấn đề đáng tìm hiểu. Ngày nay người ta bắt đầu chú ý tới Hyman Minsky (1986) và dùng lý thuyết của ông để hiểu khủng hoảng lớn bắt đầu từ 2007 và kéo dài đến tận ngày nay.

Minsky cho rằng chính hệ thống tài chính tín dụng đã đẩy mất quân bình kinh tế thành khủng hoảng. Khu vực phi nhà nước (doanh nghiệp và dân chúng), do một lý do mất quân bình cung cầu gì đó (lý do gì thì không quan trọng) chạy đua chồng chất nợ để đánh quả một cách hết sức rủi ro làm giầu với tinh thần say sưa tư lợi của một con dã thú (animal spirit), một tinh thần tạo nên phát triển trong chủ nghĩa tư bản. Có 1 đồng, nhưng muốn mượn đến 10 đồng, thậm chí hơn nhiều, để khai thác sự lên giá của tài sản. Điều này xảy ra vì không có những thiết chế kiểm soát và hạn chế cần thiết.

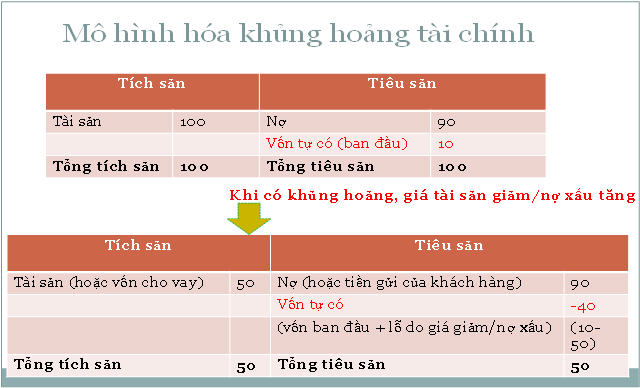

Minsky cho rằng những người vay phòng vệ (hedge borrowers) lo cả về trả vốn lẫn lãi, những người vay rủi ro (speculative borrowers) chỉ nghĩ đến và có thể trả lãi, những người vay kiểu mượn đầu heo nấu cháo (ponzi borrowers) là người mượn tiền của người này trả cho người kia. Khủng hoảng xảy ra khi số người vay rủi ro và mượn đầu heo nấu cháo cao hơn số người vay phong vệ. Và với những người dựa vào vay mượn để mua tài sản với hy vọng tài sản sẽ tiếp tục tăng giá, họ dùng biện pháp đòn bẩy nợ (leverage) tức là bỏ tiền đặt cọc (margin) là 100 nhưng mua 500 (phần còn lại là nợ) để nếu chứng khoán lên 10% chẳng hạn thì tổng số lời là 50 và tỷ lệ lãi là 50%. Tuy nhiên nếu giá xuống 20% thì họ mất sạch và lại bị công ty chứng khoán đòi họ phải chồng thêm tiền để đủ 10% tiền cọc. Nếu giá tài sản trên thị trường xuống quá, công ty chứng khoán đòi tỷ lệ đặt cọc cao hơn. Gặp trường hợp giá giảm mang tính hệ thống, ngay cả hệ thống ngân hàng cũng cắt tín dụng cho công ty chứng khoán, đẩy một phần không nhỏ hệ thống tài chính sẽ phá sản. Trong trường hợp này, ngay cả người vay phòng vệ cũng không thể vay ngân hàng để hoạt động sản xuất và trả nợ bình thường vì các ngân hàng cũng phải co lại để phòng thủ. Ở Mỹ vay mượn của khu vực tư nhân năm 1981 là 123% GDP năm 2008 đã được bẩy lên 290%. Ta có thể thấy khi một nền kinh tế rơi vào khủng hoảng tài chính vì giá tài sản như giá nhà bị đẩy lên quá cao do đầu cơ, vượt khỏi khả năng chi trả của người mua thì giá tất phải xuống. Lúc đó, giá trị tài sản sau khi trừ đi nợ gọi là vốn tự có thậm chí có thể âm, đẩy người đi vay phải tập trung vào trả nợ, giảm tiêu dùng, thay vì đầu tư thêm (coi mô hình ở dưới).

Theo mô hình công ty ở trên, các cổ phân viên sở hữu công ty chỉ có vốn 10 đồng (gọi là vốn tự có), họ đã mượn 90 đồng để mua trụ sở và máy móc cho công ty với giá 100 đồng. Hệ số vốn như vậy là 10%

Nếu tài sản vì một lý do gì đó giảm từ 100 xuống 50, thì nợ phải trả vẫn không thay đổi, nhưng vốn tự có (net equity) không đứng nguyên như ban đầu, mà phải tính theo giá thị trường, tức là bằng giá tài sản trên thị trường trừ đi nợ (50-90=-10). Vốn tự có trở nên âm. Doanh nghiệp bây giờ phải làm gì? Trường hợp như trên thì doanh nghiệp khó tránh khỏi tuyên bố phá sản nếu sản xuất không tạo ra thu nhập để trả nợ. Tuy nhiên, nếu vẫn có thể làm lời, họ phải dùng mọi biện pháp để giảm nợ nhất là khi lãi suất có khuynh hướng tăng. Họ có thể yêu cầu cổ phần viên tăng vốn tự có bằng cách đóng thêm hoặc bán thêm cổ phần ra thị trường, kể cả bán tài sản để trả nợ. Trong trường hợp trên nhu cầu chính là giảm nợ chứ phải tăng đầu tư. Khi nền kinh tế đầy rẫy nhưng doanh nghiệp gặp vấn đề trả nợ thì tất nhiên nó sẽ đình đốn và thường là đình đốn lâu dài. Ở đây khủng hoảng không được hiểu theo nghĩa GDP giảm liên tục hai quí mà phải hiểu theo nghĩa tốc độ tăng GDP thấp và thất nghiệp cao. Tình hình đình đốn của kinh tế Nhật do giá tài sản giảm đã kéo dài 20 năm (1990-2012), GDP tăng trung bình năm chỉ có 0.7% và tỷ lệ nợ của chính phủ trên GDP vẫn còn ngất ngưởng ở mức 229%, và tỷ lệ tín dụng ngân hàng trên GDP cũng là con số kỷ lục 338%. Nước Mỹ từ năm 2008 cũng khủng hoảng do giá tài sản giảm, nợ chính phủ bằng 76% GDP và nợ tư bằng 290%, cao nhiều so với trước đây. Sau 5 năm, trong đó có 2 năm âm, GDP ở Mỹ vẫn tăng rất chậm, chỉ khoảng 2%. Thất nghiệp có giảm xuống từ 10% nhưng vẫn ở mức rất cao 7.7% (2/2013). Với số việc tạo ra hàng tháng là 236 ngàn và 12 triệu người thất nghiệp thì phải mất hơn 2 năm nữa mới đưa tỷ lệ thất nghiệp xuống 4% và kinh tế Mỹ mới được coi là hồi phục.

Việc không trả nợ được của doanh nghiệp khiến ngân hàng có nợ xấu, tức là nợ mà người mượn không trả được cả vốn lẫn lãi đúng hạn từ 90 ngày trở lên. Cũng bảng kết toán tài sản trong mô hình ở trên, trong trường hợp là ngân hàng thì nợ là tiền ký gửi của khách hàng, và tài sản chính là số vốn cho khách hàng vay. Tài sản sẽ coi như mất do nợ không trả được, khi nợ xấu xuất hiện thì ảnh hưởng của bảng tổng kết tài sản cũng giống thế: giá trị tài sản giảm đi bằng số nợ xấu. Đối với ngân hàng, việc giải quyết sẽ khó hơn vì ngân hàng nếu có nợ xấu lớn sẽ dễ mất thanh khoản trả người ký gửi tiền. Việc mất thanh khoản của một ngân hàng có thể tác động dây chuyền làm dân chúng ồ ạt rút tiền, hệ thống ngân hàng do đó có thể sụp đổ nếu không được nhà nước cứu. Mà việc cứu này cũng chỉ có thể thực hiện được nếu như nhà nước có khả năng tài chính can thiệp, nếu không thì phải dựa vào sự cấp cứu của nước ngoài hay cơ quan quốc tế. Nợ xấu cao tất nhiên ngân hàng cũng phải giảm cho vay, ảnh hưởng đến phát triển.

Chính vì để tránh việc mất cân đối trở thành khủng hoảng tài chính sâu rộng và kéo dài mà hệ thống luật tín dụng, đặc biệt là ngân hàng, được thiết chế, giống như đê điều, nhằm ngăn chặn những mất cân đối khỏi khuếch đại thành khủng hoảng. Ở Việt Nam, doanh nghiệp dựa vào vay mượn thay vì vào vốn tự có để phát triển là chính, thí dụ doanh nghiệp nhà nước hệ số nợ trên vốn tự có là 1.77 trong khi đó ở Mỹ chỉ có 0.70 và rất nhiều nước phát triển hệ số nợ còn thấp hơn. Mặc dù dựa vào nợ mà chủ yếu là nợ ngân hàng để phát triến, những người thiết kế Luật tín dụng Việt Nam ban hành năm 2010 lại không nhận ra điều này, Luật do đó mang tính khuyếch đại rủi ro. Bài tới sẽ đánh giá Luật Tín dụng Việt Nam và những thay đổi cần thiết.

Vũ Quang Việt

Bài trước: Tin mừng

Bài sau: Tránh khủng hoảng

Các thao tác trên Tài liệu