Tránh khủng khoảng: cần thay đổi luật tín dụng 2010

Tránh

khủng

khoảng:

cần thay đổi luật tín

dụng 2010

Vũ Quang Việt

Bốn bài viết về Ngân hàng, tài chính

Bài viết này là bài thứ ba và cuối cùng trong loạt ba bài rút gọn từ bài nghiên cứu 63 trang “Khủng hoảng và hệ thống tài chính tín dụng: Phân tích ứng dụng với kinh tế Mỹ và Việt Nam”. Bạn đọc có thể đọc toàn bài trên tạp chí Thời đại mới số 27, tháng 3.2013

Diễn Đàn đã giới thiệu bài đầu tiên "Tin mừng: sáng mở mắt thấy nợ xấu giảm" trong mục Thấy trên mạng ngày 14.3, nay chúng tôi đã đăng lại với sự đồng ý của tác giả, tại đây. Bài thứ hai là bài Ngân hàng, tài chính: nguyên nhân khủng hoảng.

Ngoài ra, tác giả cho biết bài viết độc lập Ngân hàng: ông hoàng không quần?, đã đăng trên mặt báo này ngày 2.3, cũng có thể được đọc với ba bài nói trên trong một cụm 4 bài thời sự về các vấn đề Ngân hàng, tài chính Việt Nam.

Xin trân trọng giới thiệu với bạn đọc.

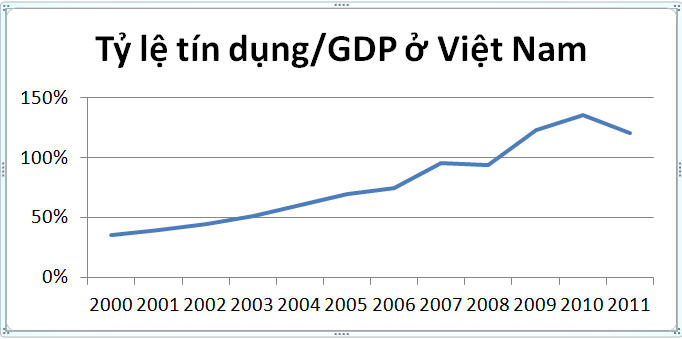

Sự tăng trưởng của nền kinh tế Việt Nam bấp bênh với lạm phát cao vì nó chủ yếu dựa vào tín dụng ngân hàng. Trong vòng 10 năm qua, tín dụng đã tăng nhanh chóng, từ 35% năm 2000 lên 136% GDP năm 2010. Đó là chưa kể số nợ vay mượn nước ngoài, lên tới 40% GDP (2011). Doanh nghiệp quốc doanh được coi là quả đấm thép của nền kinh tế cũng chủ yếu là nhờ vay ngân hàng (với hệ số nợ trên vốn tự có là 1.77, tức là cứ 100 đồng vốn đầu tư, thì có đến 64 đồng là vốn vay ngân hàng). Hệ số nợ của Mỹ là 0.7 đã bị coi là cao. Bài viết trước cho thấy khi nợ ngập đầu để mua tài sản thì khi giá tài sản giảm, doanh nghiệp sẽ dễ dàng mất khả năng chi trả, đưa đến khủng khoảng tài chính và có thể đưa đến sự sụp đổ của hệ thống ngân hàng nếu không có bàn tay cứu giúp của nhà nước. Dù có bàn tay nhà nước cứu giúp, nền kinh tế sẽ không thể tránh khỏi đình đốn trong một thời gian dài, tỷ lệ đầu tư sẽ giảm vì thu nhập có được phải dùng vào giải quyết nợ.

Chính vì nhằm tránh các mất cân đối biến thành khủng hoảng mà hệ thống tài chính trong đó có ngân hàng đã được thiết kế chặt chẽ, không chỉ gồm có hệ thống được giám sát mà còn có các điều luật ngăn cấm hoặc hạn chế các hoạt động đầy rủi ro của thị trường chứng khoán và phái sinh.

Các bộ Luật liên quan đến hệ thống tài chính Mỹ, bao gồm ngân hàng thương mại; ngân hàng đầu tư và các quĩ hoặc công ty đầu tư tài chính, buôn bán trái phiếu và cổ phiếu (gọi chung là chứng khoán), qũi hưu trí và quĩ bảo hiểm đã ra đời sau cuộc đại khủng khoảng năm năm 1929. Cần nói rõ thêm về sự khác biệt giữa ngân hàng thương mại và ngân hàng đầu tư. Ngân hàng thương mại đầu tư bằng cách dùng tiền của người khác; người khác đây là người gửi tiền vào ngân hàng lấy lãi, thường ở vào thế lãi suất nhận được thấp hơn chỉ số lạm phát. Ngân hàng đầu tư (gọi thế vì thói quen chứ thật ra nó không phải là ngân hàng), các quĩ đầu tư và công ty buôn bán chứng khoán dựa trên vốn họ tự bỏ ra hoặc của người ký thác nhằm mua/bán chứng khoán vừa nhằm nhận dịch vụ phí phát hàng, mua bán, thu lãi, và đặc biệt là đánh bạc với sự lên xuống của giá chứng khoán; những người tham gia đều biết rõ đây là đầu tư rủi ro. Nếu luật để cho ngân hàng thương mại tự do dùng tiền của người khác (người gửi tiền) đi đánh bạc chứng khoán thì luật đã thật sự cho phép giới đầu cơ đem nền kinh tế đi đánh bạc. Tất nhiên nhiều nước không cấm người có tiền đánh bạc, nhưng phải đánh bạc bằng tiền của họ, và phải chịu hoàn toàn rủi ro khi thất bại. Nhưng khi để ngân hàng đánh bạc bằng tiền của người khác, và khi thất bại lại muốn hoặc đẩy nhà nước phải cứu mình vì sợ ảnh hưởng đến nền kinh tế thì đó là điều không chấp nhận được. Luật tín dụng phải bảo đảm rằng ngân hàng không được đánh bạc bằng tiền người khác. Việc chính phủ Mỹ cứu vài ngân hàng đầu tư và qũi bảo hiểm AIG vào năm 2008 là một hành động khó chấp nhận trong nền kinh tế thị trường. Chính vì sự chỉ trích này mà luật đã phải thay đổi. Nhưng giới ngân hàng Mỹ cho đến nay vẫn tích cực chống lại việc thực hiện.

Để so sánh, cần nói là Luật Ngân hàng Mỹ đã trải qua 3 phiên bản. Phiên bản 1933 đưa ra hai qui tắc cơ bản nhằm hạn chế đầu tư rủi ro: a) không cho phép ngân hàng làm chủ doanh nghiệp và ngược lại; b) không cho phép ngân hàng dùng tiền gửi của khách hàng để đầu tư chứng khoán và các loại đầu tư rủi ro. Phiên bản 1999 xóa bỏ qui tắc (b). Phiên bản ba 2010 lập lại qui tắc (b).

Luật tín dụng Việt Nam ra đời năm 2010 là bản sao đơn giản của Luật Mỹ, có nhiều lỗ hổng để giới tài chính lạm dụng hơn cả Luật Mỹ. Luật tín dụng Việt Nam cũng bắt chước Mỹ, gần như xóa bỏ sự khác biệt giữa ngân hàng thương mại và ngân hàng đầu tư gần như bị xóa bỏ. Dưới đây chỉ so sánh Luật Việt Nam và phiên bản 2010 của Mỹ.

Luật Tín dụng Việt Nam cho phép:

-

Công ty phi tài chính làm chủ ngân hàng (tức là nắm tỷ trọng cổ phần ở mức quyết định), ngược lại ngân hàng cũng được làm chủ doanh nghiệp phi tài chính, những điều mà nhiều nước không cho phép vì lạm dụng cho nhau vay với điều kiện dễ dãi, không cần tính đến tính hiệu quả của dự án cho vay và khả năng chi trả của người vay. Sự cộng sinh này giữa doanh nghiệp nhà nước và ngân hàng thương mại nhà nước đã tạo ra các xi-căng-đan lớn thì nay sự cộng sinh này đã được mở rộng cho cả khu vực tư nhân, qua việc Tập đoàn nhà nước mở ngân hàng tư, lập công tư sân sau. Luật Mỹ không cho phép điều này.

-

Ngân hàng thương mại được tự do mua cổ phần của ngân hàng khác. Ngân hàng vừa tự quản lý ngân hàng chính của mình, vừa làm chủ các công ty, hay ngân hàng khác. Sự lẫn lộn này mang tới nhòa lẫn về quyền của các công ty độc lập, và đưa đến đầu tư chéo trong hệ thống ngân hàng. Ở Mỹ, chỉ có tập đoàn ngân hàng (tức là công ty chuyên đầu tư vào cổ phiếu doanh nghiệp ngân hàng và tài chính) mới được mua mới được mua ngân hàng khác, và nếu mua 5% cổ phiếu của một ngân hàng khác thì phải xin phép Cục Dự trữ Liên bang (tức Ngân hàng Trung ương). Tập đoàn ngân hàng chỉ hoạt động như một doanh nghiệp tài chính phi ngân hàng, không được quản lý trực tiếp ngân hàng, nhưng buộc phải làm báo cáo tài chính tổng hơp gồm cả hoạt động của ngân hàng mà nó có cổ phiếu.

-

Ngân hàng thương mại được đầu tư vào trái phiếu/cổ phiếu tư nhân, kể cả tham gia liên doanh đầu tư với doanh nghiệp. Cách làm này rất rủi ro vì có thể đưa tới lạm dụng tiền gửi của người khác để đánh bạc. Chính phủ lại thường ra lệnh ngân hàng cho vay các công ty nhà nước. Làm sao giải quyết vấn đề trả nợ của công ty quốc doanh? Ở Mỹ, việc xóa bỏ sự khác biệt giữa hoạt động ngân hàng thương mại và ngân hàng đầu tư đã là lý do chính tạo ra cuộc khủng hoảng vừa qua lớn nhất và kéo dài, chỉ nghiêm trọng sau cuộc đại khủng hoảng năm 2007-2008 và nhiều nước trên thế giới.

-

Ngân hàng thương mại được bỏ vốn tự có tối đa 40% để mua công ty hoặc ngân hàng khác. Trong khi đó Mỹ chỉ cho phép tới 3%.

-

Với phương pháp “ký gửi đầu tư”,”ủy thác đầu tư” mà luật không định nghĩa rõ ràng, ngân hàng có thể “ký gửi” “ủy thác” để đầu tư rủi ro bằng tiền người gửi tiền. Ngân hàng dùng tiền gửi của khách hàng để “ủy thác đầu tư” mà thực chất có thể là giao cho công ty con đầu tư rủi ro mà chủ sở hữu của chúng có thể là cổ phần viên lớn của chính ngân hàng cho vay. Từ ngữ “ủy thác đầu tư” trong Luật có nghĩa là đầu tư trực tiếp và gián tiếp vào bất cứ thứ gì. Không những thế có một điều luật lạ lùng là ngay cả “cổ đông” ngân hàng cũng có thể nhận ủy thác đầu tư của người khác (điều 54.2). Ngược lại, nhiều công ty lại huy động vốn bằng cách “ủy thác” cho cá nhân và công ty con vay vốn.

-

Không phân biệt đầu tư vào chứng khoán bằng vốn tự có, và bằng vốn người khác “ký gửi” theo hợp đồng. Ở Mỹ, hiện nay Luật đã tách biệt hai loại hoạt động này trong cùng một doanh nghiệp tài chính, không được phép liên thông thông tin (để ngân hàng không lạm dụng dùng vốn theo hợp đồng làm giá, có lợi cho đầu tư bằng vốn tự có).

-

Các công ty tài chính phi ngân hàng cũng được phép nhận tiền ký gửi (deposits) mặc dù chỉ từ các tổ chức khác và cho vay như ngân hàng. Đây là một loại ngân hàng trong bóng tối nhằm tránh kiểm soát của Ngân hàng Nhà nước. Điều này ngược với cách làm thông thường trên thế giới. Ngân hàng thương mại cũng được nhận vốn ủy thác của chính phủ để đầu tư với lý do khó giải thích về mặt kinh tế.

-

Vấn đề nhận “ký gửi” bằng vàng với lãi suất thấp cũng đã cho phép ngân hàng thương mại đầu cơ vàng. Họ nhận vàng, bán ra tiền đồng, ký gửi vào ngân hàng khác để nhận lãi suất cao. Khi giá vàng thế giới lên cao, họ phải mua vàng để trả, đẩy giá vàng lên cao hơn giá thị trường thế giới, mua với giá cao hơn đã tạo ra thua lỗ lớn. Thiếu thanh khoản, họ bị đẩy tới phá sản.

Nói tóm lại, Luật tín dụng 2010 đã tạo ra mới bòng bong hiện nay và nếu không được sửa đổi sẽ tạo ra những cuộc khủng khoảng tài chính lớn khác trong tương lai.

Vũ Quang Việt

Bài 1 : Tin mừng: sáng mở mắt thấy nợ xấu giảm

Bài 2 : Ngân hàng, tài chính: nguyên nhân khủng hoảngNguồn : tác giả gửi cho Diễn Đàn

Các thao tác trên Tài liệu